Unternehmenssteuerreform im Kanton Basel-Landschaft

aus TRETOR Newsletter Ausgabe November 1/2007

Am 25. November 2007 stimmen wir im Kanton Basel-Landschaft über eine für KMU zentrale Unternehmenssteuerreform ab. Diese Abstimmung drängt sich auf, zumal die letzte für KMU relevante Gesetzesänderung 26 Jahre zurückliegt! In vielen anderen Kantonen und auch im Ausland fanden zwischenzeitlich bemerkenswerte Reduktionen bei der Unternehmensbesteuerung statt. Der Kanton Basel-Landschaft ist dadurch aus steuerlicher Sicht unattraktiv geworden. Wir sind überzeugt, dass das Baselbieter Stimmvolk den Gesetzesänderungen zustimmen wird; das Steuerrad muss sich drehen! Ab 1. Januar 2008 werden demnach voraussichtlich folgende, für KMU wesentliche Änderungen in Kraft treten:

Entlastung bei der Gewinnsteuer

Zum heutigen Zeitpunkt kennen wir im Baselland einen progressiven Steuersatz, der abhängig von der Rendite (Gewinn im Verhältnis zum steuerbaren Eigenkapital) zwischen 6,5 % und 20 % liegen kann.

Neu werden Kapitalgesellschaften (Aktiengesellschaft, GmbH) bis zu einem Gewinn von CHF 100’000.– einen Steuerbetrag im Umfang von 6 % des Reingewinnes entrichten. Der den Betrag von CHF 100’000.– übersteigenden Gewinn wird mit 12 % besteuert.

Tipp

Das Auflösen einer unversteuerten stillen Reserve sollte in der laufenden Steuerperiode vermieden werden.

Entlastung bei der Kapitalsteuer und bei der Grundstückgewinnsteuer

Die Kapitalsteuer des Kantons Basel-Landschaft wird von 2 o/oo auf 1 o/oo gesenkt. Die Gemeinden müssen bis im Jahr 2011 die Kapitalsteuer auf max. 2.75 o/oo reduzieren.

Im Kanton Basel-Landschaft unterliegen Gewinne aus dem Verkauf von Immobilien der Grundstückgewinnsteuer. Neu können für die Berechnung der Grundstückgewinnsteuer die betrieblichen Verluste mit Grundstückgewinnen verrechnet werden.

Milderung der wirtschaftlichen Doppelbelastung

KMU-Eigentümer, welche ihr Unternehmen im Rechtskleid einer Aktiengesellschaft oder GmbH führen, leiden unter der wirtschaftlichen Doppelbelastung. Zuerst wird der erzielte Gewinn auf Gesellschaftsebene besteuert. Danach wird der ausgeschüttete Gewinn – also der gleiche bereits versteuerte Franken – vom Eigentümer nochmals voll versteuert. Je nach Steuersatz müssen dadurch ohne Weiteres mehr als 50 % des erzielten Gewinnes abgeliefert werden.

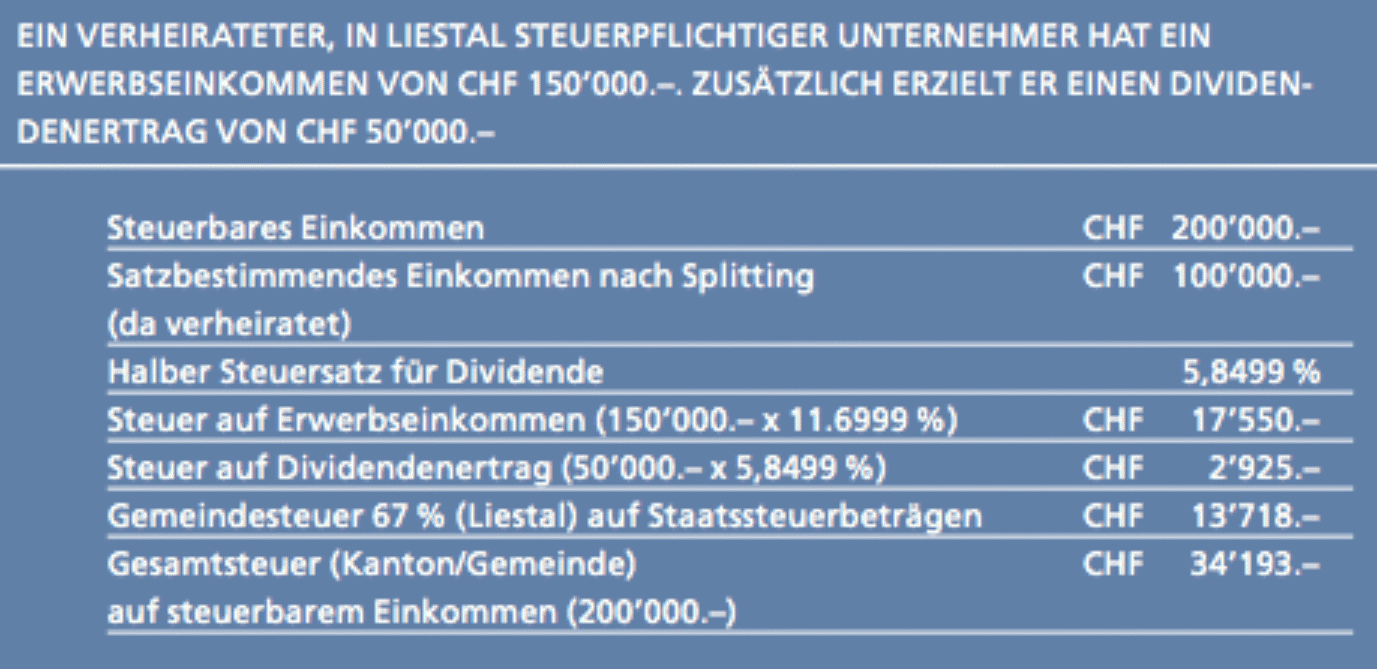

Die Unternehmenssteuerreform bringt diesbezüglich eine Erleichterung. Die ausgeschütteten Dividenden werden nach dem so genannten Halbsatzverfahren besteuert, sofern die Beteiligungsquote mindestens 10 % beträgt. Bei dieser Methode wird das Beteiligungseinkommen für die Steuersatzberechnung zum übrigen Einkommen addiert. Die Dividendener träge werden jedoch lediglich zum halben Steuersatz versteuert. Die Funktionsweise soll anhand des im Kasten aufgeführten Beispiels verdeutlicht werden.

Tipp

Dank der Reduktion des Ertragsteuersatzes und der Milderung bei der Dividendenausschüttung sollte die Zusammensetzung der Gesamtbezüge (Lohn und Dividende) neu fallweise beurteilt werden. Es gilt zu bedenken, dass auf Dividenden keine AHV-Abgabe fällig wird.

Autor

P.h.i.l.i.p.p. .H.a.m.m.e.l

zugelassener Revisionsexperte

- JavaScript is required to reveal this message.

- email hidden; JavaScript is required